Photo : iStock

Par Giulia Astone

Qu’est ce que cet impact ? Pourquoi s’orienter vers ce type d’investissement ? Est-ce bénéfique pour les entreprises ?

Les origines historiques et le développement de l’investissement à impact

En 2007, fut défini lors d’une réunion de la fondation Rockefeller le terme d’impact investing que l’on peut traduire en français par investissement à impact. Cette notion est par la suite adoptée par un organisme créé en 2008 ; le Global Impact Investing Network ( GIIN) qui définit les investissements à impact comme des investissements réalisés par des organisations, des entreprises ou des fonds dont l’intention est de générer une diversités d’impacts positifs sociaux et environnementaux ainsi qu’un rendement financier. Par la suite, le secteur de l’investissement à impact se structure et se diffuse dès les années 2010 notamment à la suite de l’écriture du rapport Impact Investing: an Emerging Asset Class réalisé par le GIIN, la fondation Rockefeller ainsi que JPMorgan Chase & Co.

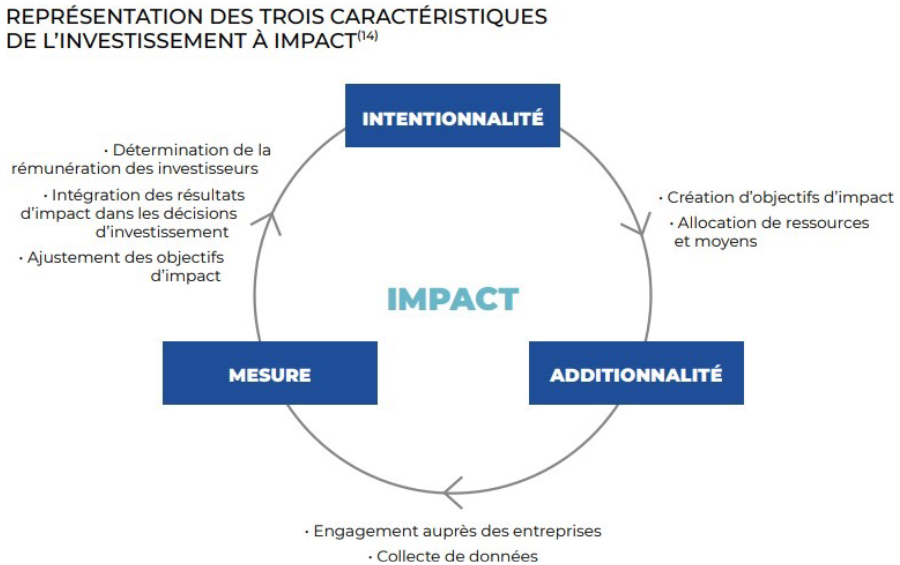

Contrairement à l’investissement socialement responsable qui consiste à prendre en compte les facteurs environnementaux, sociaux ou de gouvernance lors d’investissements, le impact investing oblige les organismes de concevoir des objectifs sociaux ou environnementaux évaluables dans le long terme. Ces types d’investissements à impact sont applicables à la fois dans des activités telles que le logement, l’énergie ou dans des classes d’actifs comme les dettes, ainsi qu’au sein d’organisations publiques, privées, supranationales, nationales… En outre, s’il n’existe pas une définition consensuelle au niveau mondial de l’investissement à impact, en France on peut définir cet investissement en prenant en compte trois caractéristiques clés ; l’intentionnalité de la démarche, l’additionnalité afin de maximiser l’impact du projet et la mesure de l’impact.

Source : GT Impact et Guide Pratique de l’investissement à impact, AFITE

S’orienter vers l’investissement à impact, une nouvelle voie à suivre ?

En 2020, selon le Global Impact Investing Network le montant de l’investissement à impact était de 715 milliards de dollars dans le monde, ce qui représente une hausse de plus de 42% en comparaison à l’année 2020. Ainsi, l’investissement à impact acquiert une place de plus en plus importante dans le monde et par conséquent en France. En effet, en 2012 il n’existait que 10 fonds à impacts alors qu’en 2020 étaient recensés par France Invest 86 fonds à impact travaillant auprès de 1 188 entreprises.

Si cet investissement permet d’avoir un impact positif sur la planète et les populations, c’est aussi une manière pour les petites et moyennes entreprises à impact d’obtenir des subventions. En effet, elles peuvent bénéficier d’aides spécifiques telles que des prêts comme celui de France Active aidant les entreprises à impact à porter leurs projets. Des subventions ou des dons peuvent aussi être proposés à des jeunes entreprises engagées, aides très précieuses en période d’amorçage. En France 2 000 aides sont disponibles pour ce type d’organisme, ce qui favorise par conséquent le développement de l’investissement à impact.

Pour conclure, devenir une entreprise à impact permet d’améliorer la valeur de l’entreprise ; facteur extrêmement important lors d’une levée de fonds. L’investissement à impact semble donc devenir essentiel pour tous types d’organismes.

De nombreuses informations sur l’investissement à impact, notamment pour les petites et moyennes entreprises, sont disponibles au sein du guide pratique de l’investissement à impact réalisé par l’association pour le financement et la transmission des entreprises.