Photo : Pixabay

Phénomène conjoncturel ou structurel ? Une analyse des causes des mouvements des indices de prix une contribution d’Alessandro Giraudo Économiste Senior Advisor de Gouvernance & Valeurs

Les dernières indications sur l’inflation réveillent les démons ronronnant depuis 2008 et alimentent le débat parmi les gouverneurs des banques centrales qui pendant longtemps ont allumé des cierges pour obtenir une inflation plus importante et maintenant jettent de l’eau (bénite ?) sur les mêmes cierges… Le monde politique, aussi, se réveille autour de ce thème et les entrepreneurs sont pénalisés par les hausses des prix ou, bien, en profitent pour monter les leurs…Mais il faut regarder le phénomène de plus près. En effet, les indices CPI sont en forte hausse sur base annuelle (pour l’Eurozone 5% pour l’année passée, 6.8% pour les USA). Mais si on observe le CPI-core (donc sans la hausse des prix du pétrole, de l’alimentation, du tabac et de l’alcool) les statistiques sont bien moins dramatiques …La hausse se concentre dans certains secteurs bien précis. L’analyse doit être conduite sur les causes de ces mouvements.

On connaît très bien les facteurs qui alimentent l’inflation. Le principal réside dans les déséquilibres entre la demande et l’offre. A ce propos, il faut signaler qu’une amélioration de la situation sanitaire mondiale a relancé la demande pour reconstituer les stocks (qui ont été réduits au minimum au cours de l’année 2020) et la demande pour faire face à la reprise des commandes qui sont arrivées toutes ensemble. De plus, la logistique, en ce moment, ne suit pas. Au cours de la dernière décennie, il y a eu un sous-investissement dans les transports maritimes accompagné par la démolition de nombreux bateaux, devenus obsolètes avec les nouvelles règles sur les navires à double coque. Donc on a subi des ralentissements de la vitesse de circulation des marchandises, auquel on n’était plus habitués. Il faut se rappeler que 90% des marchandises du commerce mondial voyagent sur l’eau… comme à l’époque des Romains et à l’époque des galions baroques océaniques. Et le déséquilibre qui s’est créé dans le flux des containers pèse lourdement sur les temps de livraisons et sur les coûts des transports, même si la situation est en train de s’améliorer et le coût du fret est en train de baisser après la violente flambée (de 2000 $/container à 18.500 dollars pour un voyage Shanghai/Rotterdam). Évidemment, l’accident du Canal de Suez a contribué à compliquer les flux logistiques ; depuis très longtemps on n’a pas vu une histoire rocambolesque comme celle du mois de mars. Tout le monde sait qu’il y a au moins cinq goulots d’étranglement dans le monde des transports maritimes, mais on l’a oublié et c’est la lune qui nous le rappelle … ! Il faut signaler que, six jours après l’accident, les marées ont permis de libérer le bateau avec une hausse du niveau de la mer de 46 cm. et que 422 bateaux ont été bloqués ; seulement 50 navires transitent par le Canal par jour.

La corne de l’abondance de l’offre et le « respect du fournisseur », une leçon de management

Mais l’offre de biens (et de services) reste abondante sur base mondiale et dans beaucoup de secteurs il y a des capacités de production qui ne sont pas utilisées ; donc, on peut tabler sur une certaine flexibilité dans l’offre qui, par contre, a besoin de temps pour s’adapter. De plus, dans certains secteurs bien précis (les semi-conducteurs, par exemple), la demande s’est effondrée avec l’arrivée de la Covid et, ensuite, elle a explosé. Plusieurs entreprises ont subi de plein fouet ces mouvements ; mais certaines d’entre elles, Tesla pour en citer une, ne souffrent pas de cette pénurie ; en effet, elles ont aidé leurs fournisseurs car elles n’ont pas cédé à la panique et donc ces entreprises n’ont pas réduit drastiquement leurs commandes…phénomène qui s’est vérifié avec des formes dramatiques dans l’industrie de l’aéronautique, avec de coupes dans les commandes jusqu’à 80% !! Cette leçon du « respect du fournisseur » doit faire méditer plusieurs responsables de nombreuses entreprises ! C’est une vraie leçon de management qu’il faudra introduire dans les manuels, comme le principe de Peter, le PERT ou le « comité du diable ». De plus, on a découvert que le transfert presque total des productions à l’étranger représente une réduction des coûts importante avec une hausse sensible des profits… quand tout va bien. Mais, quand on a de la fièvre, s’il faut aller chercher des médicaments antipyrétiques en Inde ou en Chine, la douleur devient très pénible…

Le cycle des matières premières

Naturellement, les prix des matières premières, en général, ont monté violemment ; mais il faut rappeler que les prix, au cours des premiers mois de la Covid, avaient baissé d’une façon dramatique (voir le pétrole à 20$/b !) …et que très peu d’entreprises avaient couvert à terme leur demande de matières premières. Encore une fois, beaucoup d’acheteurs industriels n’ont pas tenu compte de la dernière leçon des années 2008…et, surtout, ils ont négligé les connaissances des instruments financiers qui sont à leur disposition pour couvrir les risques des fluctuations des prix. On oublie toujours que les cycles des matières premières industrielles sont longs ; l’idée des vaches graisses et maigres et de taches solaires très souvent sont encore à la mode. Historiquement, les cycles industriels durent, en fonction du type de matières premières, entre 7 et 12 ans… en effet, un investissement minier ou dans la production de l’énergie a besoin de beaucoup de temps pour donner des fruits. Il faut au moins 7-8 ans pour disposer d’un nouveau puit de pétrole et de 10-15 ans pour produire des lingots de métal dans une nouvelle mine. Si dans beaucoup de secteurs les prix des marchés des commodities sont en backwardation (les cours du spot bien supérieurs aux prix à terme), phénomène indiquant que les tensions s‘apaisent, les prix de l’énergie (charbon, gaz, pétrole et prix de l’énergie électrique) restent très soutenus et le déséquilibre entre offre et demande devrait devenir une constante au cours des prochaines années, surtout si le volume des investissement pour la prospection et le développement des champs pétroliers reste faible…il faut rappeler que chaque année, en moyenne, le nombre des puits existant se réduit de 4% , sans investissements!

Une inflation par la hausse des salaires ?

Naturellement, les salaires représentent une importante cause de l’inflation dans certaines régions géographiques (USA, Allemagne, en ce moment) et dans quelques secteurs (informatique, logistique, programmation, secteur médical). Mais dans le monde entier l’offre de travail reste abondante. Au cours des dernières vingt années, plus de 600 millions de personnes ont quitté l’agriculture pour aller travailler dans l’industrie et dans les services. On estime qu’il y a au moins 300 millions de personnes qui pourraient – rapidement – quitter l’agriculture pour aller travailler dans le secteur industriel ou des services. Évidemment il y a le problème de la qualification. Pour de travaux « simples » les temps sont très courts ; pour un type de travail plus professionnel, les temps sont beaucoup plus longs, mais dans le monde entier il y a beaucoup de jeunes qui sont sous-employés par rapport au niveau de leurs études. En tenant compte de l’expérience accumulée au cours des dernières deux décennies, on peut envisager ce mouvement professionnel en beaucoup moins de temps. Et donc l’inflation salariale devrait être relativement contenue par l’offre abondante de main-d’œuvre sur base mondiale.

L’évolution de la productivité

Par contre, un élément travaille en faveur de l’inflation : la relative faiblesse de la hausse de la productivité dans le monde entier. Naturellement elle a été très forte avec le développement de l’industrie, mais la prépondérance des secteurs des services, surtout dans les économies fortement développées, réduit le taux de croissance de la productivité et, si la croissance économique n’est pas accompagnée par la hausse en parallèle de la productivité, l’inflation remet les pendules à l’heure. Mais le calcul de la productivité est une opération très difficile et il y a de forts doutes sur la faiblesse de la croissance de la productivité dans le monde entier.

Actuellement la spéculation se déchaine

Il y a une composante très importante de l’inflation : la spéculation. Et en ce moment, la spéculation joue un rôle essentiel dans le monde des matières premières. En sachant que de nombreux gestionnaires sont très timorés dans les achats d’actions dont la valorisation est très élevée, que d’autres ne veulent pas placer des capitaux sur le marché obligataire (rendement trop faibles) et de l’immobilier (prix jugés déjà très élevés), le secteur des actifs financiers des commodities devient apetissant et, en effet, il attire de nombreux capitaux « vagants » à la recherche de l’alpha. Mais il y aussi un autre type de spéculation, très classique et moins sophistiquée. Il s’agit de la spéculation des vendeurs et des distributeurs, surtout de biens qui peuvent être stockés. Ces opérateurs limitent l’offre pour faire monter les prix. On sait que des stocks importants de matériaux pour la construction, le bricolage, la manutention et pour certaines productions (par exemple le papier destiné à l’imprimerie…ou même la farine de blé) ne sont pas mis sur le marché pour créer une raréfaction totalement artificielle. Dès que le climat de psychose change, les vendeurs peuvent rapidement se libérer de ces stocks avec une chute brutale des prix. On a observé ce phénomène en 2008, quand les prix du pétrole, après avoir touché un niveau supérieur à 150$/b, étaient tombés à moins de 100 dollars en très peu de temps, poussés vers le bas par des prises de bénéfices et par des liquidations forcées.

Craintes exagérées sur l’inflation

Gouvernements, banquiers centraux, responsables des entreprises et même les consommateurs particuliers se posent une seule question : sommes-nous dans une phase structurelle de la reprise de l’inflation ou dans une phase seulement conjoncturelle ? En tenant compte des éléments signalés précédemment, on peut imaginer que la fièvre devrait retomber, même si on n’anticipe pas une chute des prix rapide. De plus, le consommateur ne tient pas compte de plusieurs services gratuits qu’il obtient en ce moment, parmi lesquels figurent, par exemple, de nombreux types de communications, beaucoup services d’informations (presse gratuite), sans oublier la disponibilité d’encyclopédies totalement gratuites d’une très bonne qualité, en moyenne. Et la concurrence féroce parmi les producteurs et distributeurs, les promotions, les black Fridays et les saisons des soldes ne peuvent que favoriser le consommateur et les acheteurs en général, si leur comportement est rationnel et non impulsif… et les acheteurs (particuliers et des entreprises), très souvent, sont victimes d’un phénomène d’infantilisation… ce sont les moutons de Panurge et Rabelais avait raison !

Paradoxalement, c’est la fiscalité qui travaille en faveur de l’inflation ; tous les systèmes basés sur les assiettes fiscales frappées par la TVA suivent cycliquement la hausse des prix (et la baisse) avec une action de parfaite corrélation entre prix et fiscalité. Et, par exemple, aux USA il y a des propositions (voir celle de Larry Summers sur le W.P.) de réduire les taxes à l’importation établies par l’administration Trump sur les produits chinois ; cette décision pourrait limiter la hausse des prix des produits importés… dans une économie qui a un vrai « trou » dans la balance commerciale !

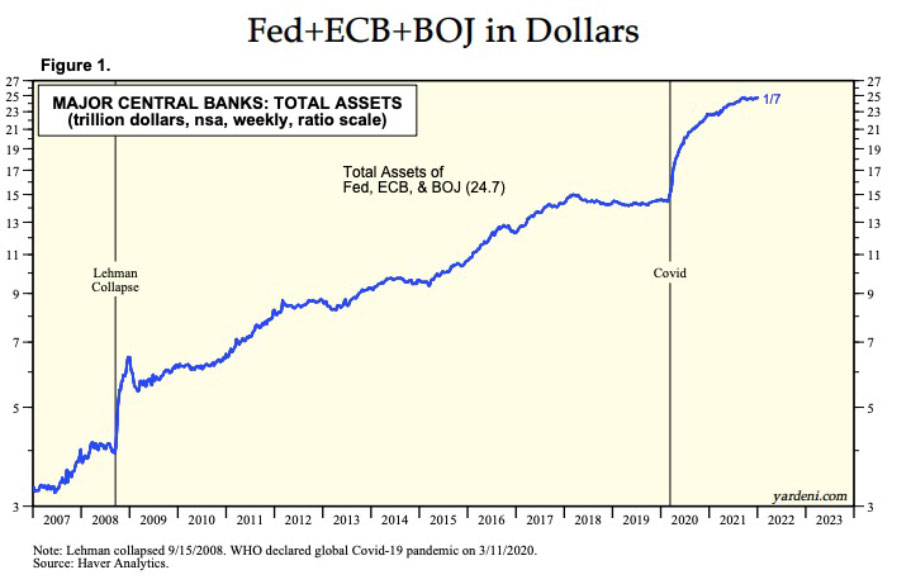

Une première conclusion et le jeu du Mikado

L’évolution de l’inflation ne doit pas être considérée comme un élément de surprise, en tenant compte des gros mouvements cycliques mondiaux de ces dernières trois années ; ils sont d’une amplitude très violente, mais ils ne sont pas structurels. De plus, en considérant l’injection de liquidité réalisée par les gouvernements (augmentation des déficits des budgets) et par les Banques centrales (achats d’actifs financiers et financements aux systèmes bancaires), la réaction de l‘inflation est relativement modérée. La dette mondiale des États a grimpé de 20 trillions de dollars en deux ans et les bilans des banques centrales ont été gonflés par les interventions d’au moins 15 trillions de dollars (les analyses d’Ed Yardeni indiquent une hausse de plus de 12 tr. de $ de bilans de la FED, BCE, BoJ, PBoC, seulement). On peut juger l’inflation comme un phénomène essentiellement conjoncturel et non structurel et la sémantique des communications des banquiers centraux nous paraît plutôt objective, tout en sachant qu’ils restent très vigilants ; ils sont en train de jouer au jeu du Mikado… ils doivent enlever, avec une grande prudence d’alchimiste, une pièce après l’autre du support à l’économie avec leurs politiques monétaires…

Et le swap-inflation et les prix de l’or ?

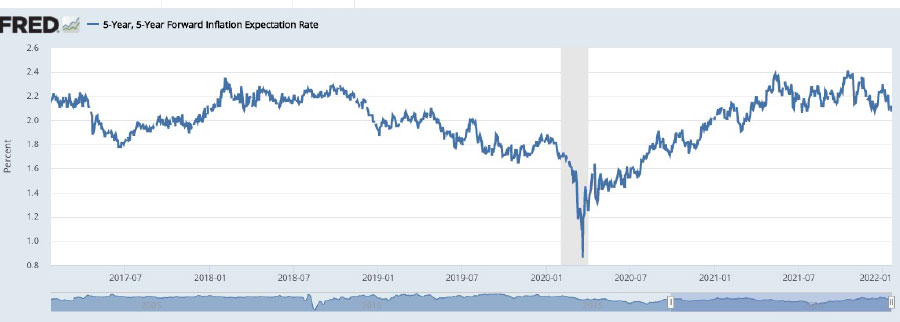

Par contre, deux indicateurs très précis signalent que les investisseurs sont préoccupés par l’inflation au cours du premier-deuxième trimestre de cette année, mais les anticipations sur un possible ralentissement de l’économie mondiale sont relativement pessimistes : beaucoup d’analystes anticipent des taux de croissance bien inférieurs aux taux actuels, avec un grand point d’interrogation sur l’évolution de la croissance en Chine. Si on observe l’évolution du prix du swap-inflation 5 ans dans cinq ans, on voit clairement que les prix ont monté légèrement mais ils restent relativement stables : donc les anticipations sont très modérées et tablent sur un phénomène essentiellement conjoncturel. Par ailleurs, les prix de l’or (un des importants instruments et symboles de protection contre l’inflation) restent stables, même si au cours du dernier mois ils ont monté légèrement : mais ce phénomène reflète surtout le retournement de la force du dollar.

Swap 5ans dans 5 ans :